![]()

![]()

といった悩みを抱える人も多いでしょう。

結論から言うと、審査のないクレジットカードは存在しませんが、審査基準は各クレジットカード会社によっても異なります。

そこで、今回は審査の甘いクレジットカードの注目点、おすすめのクレジットカード、審査落ちしてしまう人の特徴、審査に通るためのコツなどについて詳しく紹介していきます。

- 信用情報機関について-金融庁HP

- 金融庁からのお願い・注意喚起-金融庁HP

- お金を借りる方、借りている方へ-金融庁HP

- クレジットの正しい利用7か条-公益財団法人日本クレジットカウンセリング協会

- 審査を重視→プロミスVisaカード

- 発行スピードを重視→ACマスターカード

- 金利を重視→楽天カード

- 審査基準は各クレジットカード会社によって異なる

- 消費者金融が発行しているクレジットカードが一番審査が緩い

- ステータスは一般カードが一番緩い

- キャンペーンを利用すればお得に利用できる

こんな記事もおすすめ!

⚫️楽天カードの審査は通りやすい!落ちる原因や審査に通るコツを解説

⚫️公共料金のクレジットカード支払いはお得?おすすめのクレジットカードを紹介

審査が甘い・緩いクレジットカードはあるのか

クレジットカードの申し込みには審査があります。しかし、審査基準はカード会社別に基準があるので一意ではありません。

過去に審査落ちしたことがある方・審査が不安で申し込めない方でも審査をパスする可能性がある審査が甘いクレジットカードがあります。

審査が甘いクレジットカードの特徴は、審査がすぐに終わる流通系・消費者金融系企業が多いようです。

審査が甘い・緩いは人それぞれ

審査が甘いクレジットカードでも審査なしで発行できるクレジットカードはありません。

全てのクレジットカードはカード会社の審査をパスしないと発行できません。

しかし、カード会社によって審査基準が異なるので、審査基準のハードルの高さに影響するといわれています。

審査基準は申し込み条件により相違があります。次の条件に合致するクレジットカードは比較的審査が甘いといわれています。

①学生・主婦・アルバイトも発行対象であること、②年会費が無料、③消費者金融系のカード会社、④流通系・信販系のカード会社、⑤リボ払い(分割払い)専用のカード会社であることです。

クレジットカードの審査基準

クレジットカードの審査基準を紹介します。

カード発行会社は、利用者の利用代金の支払い能力の入会審査を実施します。その入会審査の基準がカード会社によって異なるので、入会審査が甘いと思われることがあります。

これから、カード会社が審査する3項目の内容を紹介していきます。

第1に「利用者の過去の取引履歴」を確認します。

過去の取引履歴は、業界用語でクレジットヒストリー(略称:クレヒス)があり、クレジットカード・カードローンの利用履歴のことをいいます。

直近の5年以内に2か月以上の返済延滞を生じたケースは要注意利用者とされます。このクレジットヒストリーには、スマートフォン本体の割賦販売で口座引き落とし日に残高不足で実行できなかった履歴もクレジットヒストリーにアップされます。

以前にスマートフォン代金の支払いを延滞した経験がある利用者は、クレジットカード入会審査に影響します。

第2に「現在の借入状況」を確認します。貸金業法で年収の1/3以上借り入れができない「総量規制」があります。

入会審査で年収の1/3以上に借入金があるときは、入会審査をパスすることができないことがあります。

個人の借入金額の情報は、金融機関で共有しているデータベースがあるので、「現在の借入金を虚偽記載」しても明確化されます。

故意ではなく「現在の借入金を誤記載」したケースでも、虚偽記載とみなされて信用情報にマーキングされますので、正直に記載しましょう。

第3に「収入や資産等の個人情報」を確認します。

収入の確認は、収入額に数値ではなく収入の安定性が確認されます。安定した月給を得ていることが重視されます。

さらに、仕事の項目は職業(職種)・勤続年数・雇用形態等が審査の対象になります。

勤続年数が半年未満の方・フリーランス・歩合制報酬を得ている方は、毎月安定した収入が見込まれないと判定されることがあります。

また、生活状況の項目で、既婚者であるか・居住地の確認をします。単身者で家賃が低い方や生活費が低位な方は有利になるケースがあります。

審査が不安な人におすすめのクレジットカード10選

- 審査を重視→プロミスVisaカード

- 発行スピードを重視→ACマスターカード

- 金利を重視→楽天カード

| クレジットカード | 年会費 | 発行スピード | 還元率 |

|---|---|---|---|

ACマスターカード |

無料 | 最短20分 | 0.25% |

プロミスVisaカード |

永久無料 | 最短20分 | Vポイント最大7% |

楽天カード |

永年無料 | 1週間〜10日前後 | 1.0% |

VIASOカード |

永年無料 | 最短翌営業日 | 0.5% |

ライフカード |

永年無料 | 2営業日 | 0.5% |

Tカード プラス |

永年無料 | 3週間 | 最大4倍 |

JAL・Visaカード |

初年度無料 | 2〜3週間 | 1.25% |

三井住友カードRevoStyle |

永年無料 | 最短3営業日 | 1〜7% |

三井住友カード(NL) |

永年無料 | 30秒(番号発行) | 0.5〜7.0% |

三井住友カード ビジネスオーナーズ |

無料 | 1週間 | 0.5〜1.5% |

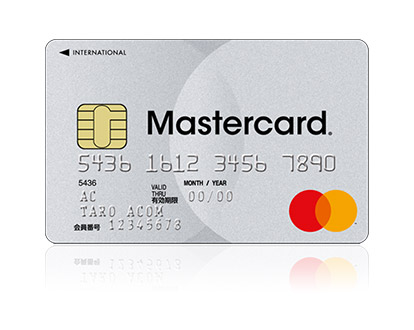

ACマスターカード|土日祝日でも最短即日でカード発行

- 土日祝日でも、最短即日でカード発行できます。さらに年会費無料です。

- このカード1枚で国内・海外・インターネットで使用でき、簡単・便利です。

- パートタイマー・アルバイトの方も一定の収入があれば入会可能です。

ショッピング機能では、実際の店舗・インターネットのWebサイト問わず世界中の「Mastercard加盟店」でショッピングが可能です。

ショッピングの利用限度額が最高300万円と高めに設定されています。

ショッピングしたときは、自動的に「リボルビング払い(割賦払い)」になります。

リボルビング残高に対して手数料が計算される仕組みです。実質年率は10.0%~14.6%で、カードローンを併用したときの、利用限度額は800万円です。

- 手元に現金が無くても買い物ができること。

- ポイント還元やキャッシュバックがあります。

- カード払いのため、使いすぎてしまうことがあるので自制する。

- 年会費がかかる場合があります。

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.25% |

| 国際ブランド | Master |

| 付帯カード(ETCカード/家族カード) | ー |

| 付帯保険 | ー |

| ポイントの種類 | ー |

| タッチ決済 | バーチャルカード対応 |

| スマホ決済 | Apple Pay・Google Pay対応 |

| 交換可能マイル | ー |

| 最短発行時間 | 最短20分 |

| ポイントの使い道 | ー |

| 申し込み条件 | 本人確認書類、収入証明書 |

プロミスVisaカード|審査が不安な方は必見の1枚

- 最大7%ポイントが還元されます。

- アプリケーションソフト管理で使い過ぎを防止する機能があります。

- どこでもスマートにタッチ決済が可能です。

カード番号・有効期限等のカード情報は、スマートフォンでVpassアプリケーション(三井住友カードの会員向けサービス)をダウンロードして、確認します。

さらに、カードの裏面に署名欄がないサインパネルレスカードです。カードに署名をする必要がないため、個人情報保護の観点でカードを安心・安全に利用できます。

プロミスVisaカードは消費者金融のプロミスと三井住友カードが提供するカードローン一体型のクレジットカードです。

一般的に、金融機関系のクレジットカードは審査が厳しいといわれていますが、消費者金融系のクレジットカードなので審査が甘いといわれています。

- キャッシングとショッピングが1枚のカードでできること。

- ナンバーレスカードなのでセキュリティ面が安心である。

- Vポイント(三井住友系)がたまること。

- 審査はプロミス(消費者金融会社)と三井住友カードの両方で行われること。

- 国内旅行に対する傷害保険がないこと。

| 年会費 | 永久無料 |

|---|---|

| 還元率 | 最大7ポイント |

| 国際ブランド | VISA |

| 付帯カード(ETCカード/家族カード) | ETC対応可 |

| 付帯保険 | 最高2,000万円の海外旅行傷害保険 |

| ポイントの種類 | Vポイント |

| タッチ決済 | 可 |

| スマホ決済 | Apple Pay・Google Pay対応 |

| 交換可能マイル | Vポイントから交換可 |

| 最短発行時間 | 最短20分 |

| ポイントの使い道 | 景品・ギフトカード・他ポイント交換 |

| 申し込み条件 | 金融機関口座、本人確認書類、収入証明書 |

楽天カード|使うほどポイント還元率アップ

- 楽天サービスでの利用でポイントアップします。

- 楽天加盟店でポイントが貯まります。

- 楽天ペイを活用することで、ポイント3重取りが可能です。

楽天カードは、楽天市場(Webサイト)の利用で常に還元率3.0%が付加されるほか、使えば使うほど還元率が倍増するポイントアップイベントが頻繁に開催されています。

ポイントを貯める楽しみを存分に味わえるカードで、2022年度のJCSI(日本版顧客満足度指数)のクレジットカード部門で14年連続1位となっています。

楽天ポイントを貯めることができる手段があり、多くの小売店でポイント優待があります。

また、楽天ペイや楽天Edyとの連携で、ポイント二重取りや三重取りが可能です。

楽天カードは「ネット不正あんしん制度」「商品未着あんしん制度」等のネットショッピングトラブルに迅速対応します。

- 楽天市場(Webサイト)は常時、還元率3.0%です。

- 楽天ペイや楽天Edyとの連携で、ポイント二重取りや三重取りが可能です。

- 公共料金の支払いは還元率が0.2%に下がること。

- 国内旅行傷害保険の適用がありません。

| 年会費 | 永久無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA・Master・JCB・American Express |

| 付帯カード(ETCカード/家族カード) | 有償(550円) |

| 付帯保険 | 最高2,000万円の海外旅行傷害保険 |

| ポイントの種類 | 楽天ポイント |

| タッチ決済 | Visaのタッチ決済、Mastercardコンタクトレス |

| スマホ決済 | Apple Pay・Google Pay・楽天ペイ対応 |

| 交換可能マイル | ANA |

| 最短発行時間 | 1週間〜10日後 |

| ポイントの使い道 | 景品・ギフトカード・他ポイント交換 |

| 申し込み条件 | 満18歳以上 |

VIASOカード|最大1万円のキャッシュバック

- 最短翌営業日でカード発行します。

- 携帯電話、ETC等の利用料金に対してポイント2倍になります。

- 貯まったポイントは自動的キャッシュバックされます。(但し500ポイント以上)

三菱UFJカード VIASOカードは、最大1万円のキャッシュバックがある入会キャンペーンを常設しています。

三菱UFJカード VIASOカードに入会すると最大1万円のキャッシュバックがあります。

三菱UFJカード VIASOカードはポイント還元でなく、現金キャッシュバックがあることが特典です。

ほとんどのクレジットカードのキャンペーンはポイント還元ですが、キャッシュバックされる希少なクレジットカードです。

- 貯めたポイントを失効する心配がないこと。

- 自動キャッシュバックなので、ポイント交換の手間がないこと(但し500ポイント以上)

- 基本の還元率は0.5%です。

- 1年以内に1,000ポイント貯めるというキャッシュバック条件があります。

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | Master |

| 付帯カード(ETCカード/家族カード) | ETCカード(1,100円) / 家族カード無償 |

| 付帯保険 | 最高2,000万円の海外旅行傷害保険 |

| ポイントの種類 | キャッシュバック型 |

| タッチ決済 | ー |

| スマホ決済 | Apple Pay・Google Pay・楽天ペイ |

| 交換可能マイル | ー |

| 最短発行時間 | 最短翌日営業日 |

| ポイントの使い道 | 登録口座へのキャッシュバック |

| 申し込み条件 | 満18歳以上 |

ライフカード|ポイント1.5倍の特典付き

- 誕生月のポイントは3倍になります。

- 入会後1年間はポイント1.5倍の特典があります。

- 1年間の利用額に応じて、翌年度のポイントが上がるステージプログラムがあります。

ライフカードはアイフル(消費者金融会社)のクレジットカード事業の子会社であるライフカード株式会社が提供・運営するクレジットカードです。

入会金や年会費は無料、誕生日月のポイントがアップするポイントプログラムが充実しています。

また、ライフカードは審査をパスし易さが評判(審査が甘い)で、アルバイトやパートタイマーだけの収入の方・学生さんに人気のクレジットカードです。

さらに、デポジット(保証金の納付)の利用で審査をパスし易くなります。

- 入会後1年間はポイント1.5倍・誕生月は3倍にポイントアップします。

- 会員限定モールの利用でポイント最大25倍になります。

- 国内・海外旅行傷害保険の適用がありません。

- 特約店がありません。

| 年会費 | 初年度無料、2年目は利用すると無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | VISA・Master・JCB |

| 付帯カード(ETCカード/家族カード) | ETCカード・家族カード |

| 付帯保険 | カード会員補償制度 |

| ポイントの種類 | 独自ポイント |

| タッチ決済 | VISA |

| スマホ決済 | Apple Pay・Google Pay対応 |

| 交換可能マイル | ANA |

| 最短発行時間 | 2営業日 |

| ポイントの使い道 | キャッシュバック、楽天ポイント交換 |

| 申し込み条件 | 日本国内居住の満18歳以上 |

Tカード プラス|全国の提携店舗でTポイントが貯めやすい

- 全国に提携店舗があることです。

- 提携店舗でTカードプラスを提示すると、200円につき1ポイント貯めることができます。

- Tカードプラスで支払いをすると2倍ポイントを貯めることができます。

Tカードプラスは、Tポイントを貯めやすいことが最大の魅力で、TSUTAYAの会員証としても利用できるので、TSUTAYA利用者には便利なクレジットカードといえます。

一般的なTカードに比べると、更新手続きや更新料が必要ありません。TSUTAYA利用時にはポイントが3倍貯まることは特典といえるでしょう。

- Tポイントが貯めやすいこと。

- TSUTAYA利用時はポイントが3倍になります。

- 年1回以上の利用で年会費が不要になります。

- TSUTAYA以外ではTポイントを貯めにくいことです。

- カードの種類(オリコ・アプラス・ポケットカード・SMBCモビット)によって審査基準が異なります。

| 年会費 | 無料 |

|---|---|

| 還元率 | 最大4倍 |

| 国際ブランド | ー |

| 付帯カード(ETCカード/家族カード) | ETC対応可 |

| 付帯保険 | 紛失・盗難保障 |

| ポイントの種類 | Tポイント |

| タッチ決済 | Tマネー・iD・QUIC Pay・Apple Pay |

| スマホ決済 | Apple Pay・Google Pay対応 |

| 交換可能マイル | ANA |

| 最短発行時間 | 3週間 |

| ポイントの使い道 | ー |

| 申し込み条件 | 満18歳以上 |

JAL・Visaカード|航空機の利用でマイルが効率的に貯まる

- 入会後1年間は年会費無料(一部除く)です。

- 搭乗ボーナスとしてフライトマイルに10%プラスされます。

- ショッピング利用時は 200円=1マイル積算されます。

出張等で航空機を利用する方・海外旅行のためにマイルをためている方には、マイルが貯まるクレジットカードとして魅力的です。

航空機利用・海外旅行以外で、気軽に日ごろから利用可能で、マイルを有効的に貯められるクレジットカードです。

充実した旅行保険が付帯していますので、国内外旅行好きの方に向いているクレジットカードです。

- 旅行好きには利用価値が高いクレジットカードです。

- マイルがたまりやすいことです。

- 国内外の旅行保険の付帯があります。

- 基本還元率が低めです。

- 貯めたマイルは36ヵ月で無効になります。

| 年会費 | 初年度無料 |

|---|---|

| 還元率 | 1.25% |

| 国際ブランド | VISA |

| 付帯カード(ETCカード/家族カード) | 家族カード可 |

| 付帯保険 | 国内・海外の旅行保険が自動付帯 |

| ポイントの種類 | ー |

| タッチ決済 | VISAタッチ決済 |

| スマホ決済 | ー |

| 交換可能マイル | JAL |

| 最短発行時間 | 2〜3週間 |

| ポイントの使い道 | dPoint・Ponta・Amazonポイントに交換可 |

| 申し込み条件 | 満18歳以上、収入証明書 |

三井住友カードRevoStyle|家族会員も年会費が無料

- 年会費が無料です。

- Vポイント(三井住友銀行系)がプラス0.5%還元されます。

- 計画的な支払いができる「マイ・ペイすリボ(残高スライドコース)」があります。

三井住友カード RevoStyleは、三井住友銀行が提供・運営するクレジットカードです。

三井住友カード RevoStyle(リボスタイル)は本会員、家族会員ともに永年無料で持つことができるリボルビング払い専用のクレジットカードです。

三井住友銀行カードの種類は多くありますが、その中でも三井住友カード RevoStyle(リボスタイル)はリボルビング払い専用のクレジットカードですので、他の三井住友銀行系カードと比較すると審査難易度は低いといえるでしょう。

- 信頼度が高く一般クレジットカードの中では高いステータスがあります。

- ポイントアップのチャンスが多いことです。

- セキュリティが高いことです。

- リボルビング払いの罠(限度額いっぱい利用してしまう)に陥りやすいことです。

- 国内旅行保険が付帯していないこと。

- ETCカード・家族カードに年会費がかかることです。

| 年会費 | 初年度無料 |

|---|---|

| 還元率 | 1〜7% |

| 国際ブランド | VISA |

| 付帯カード(ETCカード/家族カード) | ETCカード・家族カード可(有償) |

| 付帯保険 | ー |

| ポイントの種類 | Vポイント |

| タッチ決済 | VISA・Masterタッチ決済 |

| スマホ決済 | Apple Pay・Google Pay対応 |

| 交換可能マイル | ANA |

| 最短発行時間 | 最短3営業日 |

| ポイントの使い道 | 景品・ギフトカード・他ポイント交換 |

| 申し込み条件 | 満18歳以上 |

三井住友カード(NL)|コンビニユーザーなら最大7%還元

- コンビニエンスストア・ファストフード店の利用が多い方に向いています。

- 安全性を重視したい方に向いています。

- 還元率重視の方に向いています。

カード券面に番号が刻印されていないナンバーレスのクレジットカードなのでセキュリティ面で安心です。

入会申し込みをして、審査をパスすると、最短30秒でカード番号が付与されます。(カード本体は郵送されるので、数日間掛かります。)

また、条件がありますが、年間100万円(税込)以上を利用するとゴールドカードに年会費永年無料で切り替えすることができます。

- 対象のコンビニエンスストア・ファストフード店で利用すると最大7.0%の還元があります。

- セキュリティの高い完全ナンバーレスカードです。

- 国内旅行傷害保険の適用がありません。

- 基本ポイント還元率は0.5%となります。

| 年会費 | 永久無料 |

|---|---|

| 還元率 | 0.5〜7.0% |

| 国際ブランド | VISA・Master |

| 付帯カード(ETCカード/家族カード) | ETC対応 / 家族カード可 |

| 付帯保険 | 海外旅行傷害保険 |

| ポイントの種類 | Vポイント |

| タッチ決済 | Visaのタッチ決済・Mastercardコンタクトレス |

| スマホ決済 | Apple Pay・Google Pay対応 |

| 交換可能マイル | ANA |

| 最短発行時間 | 30秒でカード番号発行 |

| ポイントの使い道 | 景品・ギフトカード・他ポイント交換 |

| 申し込み条件 | 満18歳以上 |

三井住友カード ビジネスオーナーズ|追加カードの年会費も永年無料

- 年会費永年無料で安全のナンバーレスのカードです。

- カード利用枠が大きくて安心です。

- 追加カード(19枚追加可能)の年会費も無料です。

三井住友カードビジネスオーナーズは、年会費永年無料のナンバーレスのビジネス・クレジットカードです。

三井住友カードビジネスオーナーズは、入会時に「決算表」「登記簿謄本」が不要ですので、スタートアップ企業・フリーランスの方でも申込みができます。

三井住友カードビジネスオーナーズのポイント付与は、200円につき1ポイント貯まるVポイントですが、三井住友カードの個人カードを有していると200円につき3ポイント貯まります。

Vpass(三井住友カードの会員向けサービス)アプリケーションで三井住友カードビジネスオーナーズと個人カードの明細を管理することができるので、経費計上が明確になり、貯まったVポイントは個人用カードとできる機能があります。合算可能です。

- 三井住友カードのプロパーカードの信頼性があります。

- 一般カードは年会費永年無料です。

- ナンバーレスカードなのでセキュリティ対策がしっかりしています。

- 基本のポイント還元率が0.5%と低めの設定であること。

- 法人ETCカードの年会費は、年1回以上の利用という条件付きです。

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.5〜1.5% |

| 国際ブランド | VISA |

| 付帯カード(ETCカード/家族カード) | ETCカード(550円)/ 家族カード(無料) |

| 付帯保険 | 最高2,000万円の海外旅行傷害保険 |

| ポイントの種類 | Vポイント |

| タッチ決済 | Visaのタッチ決済 |

| スマホ決済 | Apple Pay・Google Pay・楽天ペイ対応 |

| 交換可能マイル | ANA |

| 最短発行時間 | 1週間 |

| ポイントの使い道 | 他ポイント交換 |

| 申し込み条件 | 満18歳以上、法人の代表者または個人事業主 |

審査基準はクレジットカード会社によって異なる

クレジットカードは次の5つのジャンルに分けることができます。

この章では、審査基準の違いについて解説をします。

- クレジットカードの審査基準は発行元の会社ジャンルによって違う

- クレジットカードの審査基準はステータスによって違う

クレジットカードの審査基準はジャンルによって違う

- 消費者金融系クレジットカード

- 流通系クレジットカード

- 信販系クレジットカード

- 交通系クレジットカード

- 銀行系クレジットカード

これらのジャンルによっても審査難易度は異なります。

消費者金融系クレジットカード→流通系クレジットカード→信販系クレジットカード→交通系クレジットカード→銀行系クレジットカードのような審査基準となり、

消費者金融系クレジットカードが一番審査難易度が低いです。

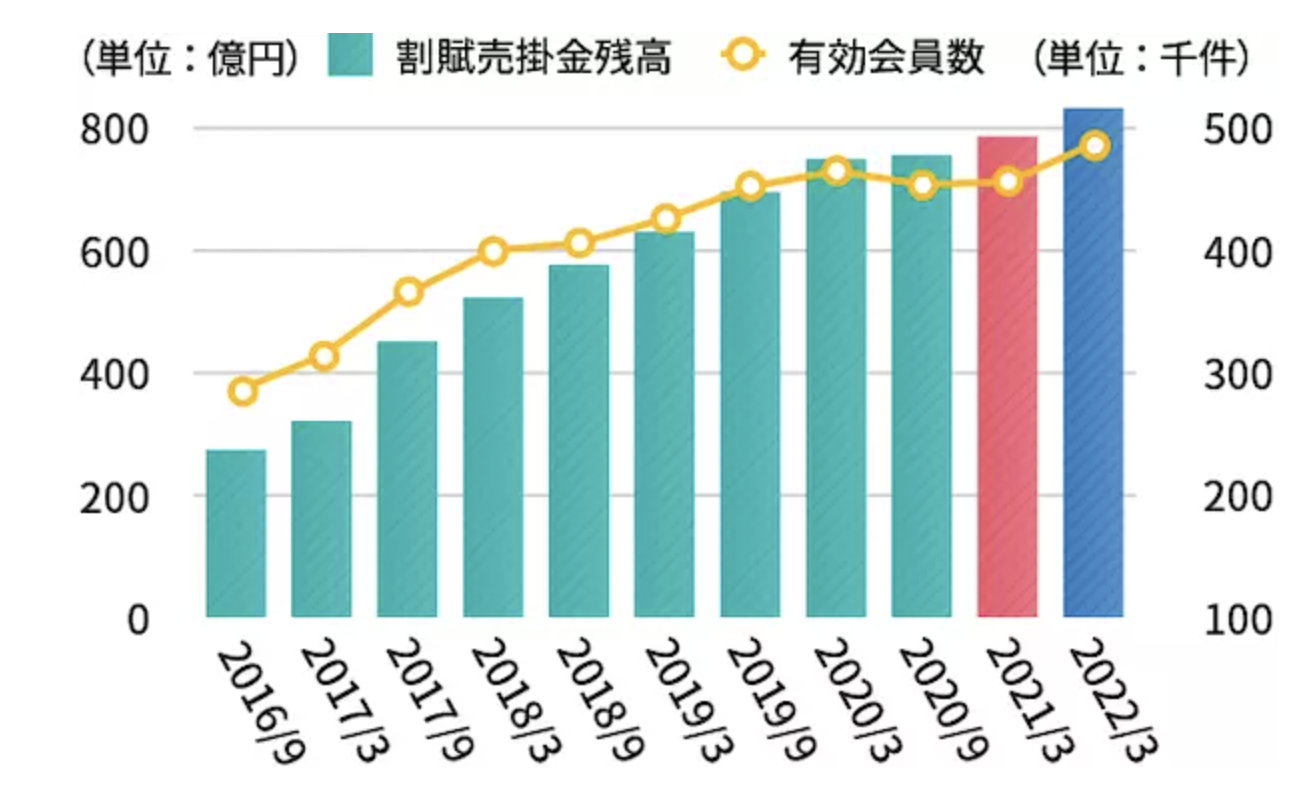

出典:https://www.acom.co.jp/corp/ir/individual_investor/business/loan/

上記は、消費者金融であるアコムが発行する『ACマスター』の有効会員数の推移の表です。

発行枚数は年々伸びていることがわかります。

このように、消費者金融系のクレジットカードを発行している会社はキャッシングを主なメイン事業として取り組んでいるため、

審査のハードルが低めに設定されています。

クレジットカードの審査難易度はステータスによっても異なる

審査難易度は先ほど紹介したクレジットカードカードを発行しているカード会社だけでなく、ステータスによっても審査難易が異なります。

基本的には、一般→ゴールド→プラチナ→ブラックの順に審査難易度が高くなります。

一般のクレジットカードはアルバイトや学生でも申込ができるものが多く、ブラックカードは年収800万円以上などの申込条件が高めに設定されていることも多いです。

【即日発行】おすすめクレジットカードの審査スピード重視

クレジットカードは種類が多くて、どのブランドを選んだらいいのか悩まれる方が多いことでしょう。入会の審査スピードが速い銘柄を紹介していきます。

ACマスターカード

ACマスターカードは、最短即日カード発行が可能で、カードローンも使えるアコム(消費者金融会社)のマスターカードです。

審査をパスすると最短20分でカードが発行されます(自動契約機「むじんくん」端末)。

非正規雇用社員も一定の収入があると、自動契約機「むじんくん」でカード発行ができます。

年会費は無料で、支払い方法はリボルビング払いになります。

利用限度額は審査結果により変動しますが、ショッピング枠は最高300万円、カードローンと合わせると最高800万円です。

世界中のマスターカード加盟店で利用できます。

プロミスVisaカード

プロミスVisaカードは、プロミス(消費者金融会社)のカードローン機能が一体となったクレジットカードです。

カードショッピング・キャッシングの返済でVポイントが貯まります。また、提携のコンビニエンスストア・飲食店でスマートフォンのVisaのタッチ決済で支払うと、最大7%還元されます。

貯まったVポイントは景品・マイル・他社ポイントに交換可能です。

クレジットカード番号が刻印されていないナンバーレスカード仕様で、年会費は永年無料です。

最短20分で、Vpass(三井住友カードの会員向けサービス)アプリケーションでカード番号・セキュリティコード・有効期限を登録して、即日に利用開始できます。

三井住友カード(NL)

三井住友カード(NL)は、三井住友カード株式会社が提供・運営しているクレジットカードです。

Visaブランド、Mastercardブランドに対応している、ナンバーレスのクレジットカードです。

ナンバーレスのクレジットカードとは、カード券面と裏面にクレジットカード番号が刻印されていないカードです。

Vpass(三井住友カードの会員向けサービス)アプリケーションで番号を確認できるため、カード本体が郵送される前に、カード番号・セキュリティコード・有効期限を登録して利用開始できます。

最短30秒で、実際の店舗・ネットショッピングで利用できる状態になります。

| クレジットカード | 発行スピード |

|---|---|

ACマスターカード |

最短20分 |

プロミスVisaカード |

最短20分 |

三井住友カード(NL) |

最短30秒(発行番号) |

審査に通りやすいクレジットカードの見極め方

審査に通り易いクレジットカード会社に入会して、カードを受けるための見極め方法を紹介していきます。

即日でクレジットカード会社に入会してカードを受け取るためには、「審査が甘い」「審査に通り易い」クレジットカードを選択肢にすることでしょう。

これから、「即日発行」「審査に通り易い」クレジットカードの特徴を紹介していきます。

年会費が無料であるか

近年はキャッシュレス決済が流行り、ショッピングに不可欠なクレジットカードになりました。

クレジットカードのなかには、年会費無料・ポイントが貯まる・買い物の金額が割引になるカードがあります。

日常生活で利用する実店舗でポイントが貯められれば、日々のお買い物で特典があるようにみえます。

貯めたポイントは商品との交換・購入時の支払金額とするなど利便性が高まります。さらに、年会費が無料であれば、お得感が増します。

主婦や学生も申込み対象

主婦・学生さんは毎月の決まった収入があるとはいえませんが、クレジットカードをつくることができます。

クレジットカードの審査は、流通系・信販系の会社は一般的に基準が甘いといわれています。

そのなかで、主婦層をターゲットにしているクレジットカードなら収入のない専業主婦の方でも入会できるよう、審査が甘くなっているようです。

審査基準はカード会社によって異なりますが、世帯収入が基準にされるので、申し込み者の収入額が壁になる事はありません。

クレジットカードの発行元

クレジットカードの発行元によってかわってきます。

一般的に「審査が甘い」「発行するスピードが早い」とされているクレジットカードの多くは「流通系」「信販系」です。

大手スーパーマーケットチェーン店・ショッピングモール・デパート等が発行するクレジットカードは「流通系」ですので「審査が甘い」といわれています。

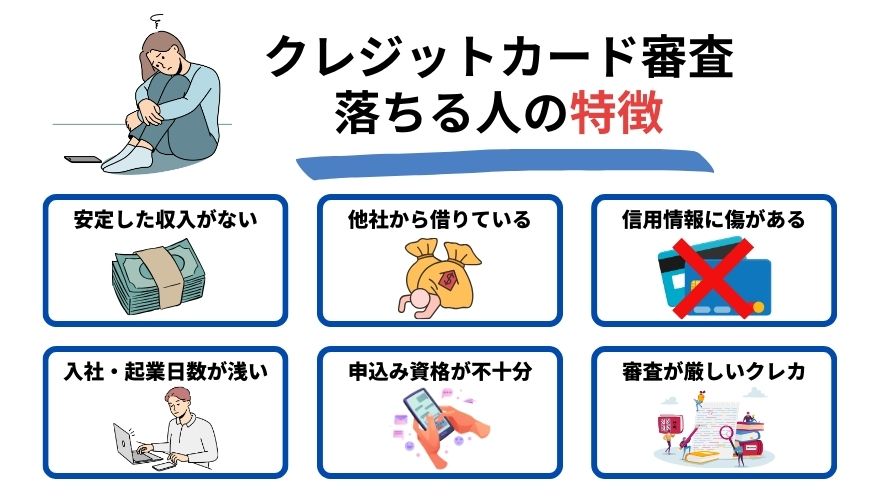

クレジットカードの審査に落ちてしまう人の特徴

続いて、クレジットカードの審査に落ちてしまう人の特徴を紹介していきます。

安定した収入がない

審査落ちの一番多い原因が収入が少ない点です。

クレジットカードは基本的に後払いで決められた期日に指定の口座から引き落としされる仕組みです。

万が一収入が安定しておらず、引き落としができない場合はカードローン会社が損をしてしまう可能性が高いため、収入面は慎重に調査されます。

これだけの年収があれば必ず審査に通過できる!という明確な決まりはありませんが、最低でも年収100万円以上は必要になるでしょう。

また、個人事業主やフリーランスで年収が1,000万円以上あっても、毎月の収入が安定していない場合は審査落ちしてしまうこともあります。

他社からの借入をしている

現在他社からの借入をしている場合は、審査落ちしてしまうことも多いです。

クレジットカード会社や消費者金融などの貸金業者は年収1/3以上の貸付をしてはいけないという決まりがあります。

クレジット機能だけを利用する場合そこまで問題ありませんが、クレジットカードにキャッシング枠を付帯させる場合は総量規制の対象となり、審査が厳しくなります。

既に他社からの借入をしており、キャッシング枠も付帯させたい場合は審査落ちしてしまう可能性があるため、注意が必要です。

信用情報に傷がついている

信用情報に傷がついている場合も審査落ちしてしまう原因の一つです。

信用情報とは、クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報のことを指します。

これまでに支払いの遅延がないか、複数同時申込がないかなどの情報を元に審査され、この信用情報に傷がついている場合は情報が消えるまでクレジットカードを利用することは難しいと言えるでしょう。

始めてクレジットカードを発行する場合でも、これまでスマホ代を支払わずに強制解約された場合や、家賃を滞納して弁護士からの通知が来た場合も信用情報に傷がついている可能性もあるため、注意が必要です。

信用情報に傷がついている場合は5年~7年はあらゆるローン審査も通過しにくくなります。

入社・起業の日数が浅い

入社・起業から日数が経っていない場合も審査落ちしてしまう可能性が高いです。

例えば、入社してから1~2か月しか経っていない場合や、独立起業してから3年以上経っていない、転職したばかりなどのケースは審査に落ちてしまう可能性が高いです。

特に起業などで独立している場合は、社会的な信用度が下がってしまうため、最低でも3年以上の継続ができなければ安定した収入が見込めないためという理由で落とされてしまいます。

そのため、起業や転職を考えている場合は、その前にクレジットカードを作成しておくことをおすすめします。

申込み条件を満たしていない

申請者の年齢・収入・生活状況の条件を満たしていない場合は審査をパスできません。

クレジットカードの入会審査は、①職業、②勤続年数(長いほど有利です。安定した収入が見込めます。)、③雇用形態(アルバイト・パートタイマー・派遣労働者より正規雇用社員・公務員が有利です。)が重視されます。

収入が高位でも入社して間もない方・自営業で収入が不安定な方は審査でマイナス評価になります。

審査難易度の高いクレジットカードに申込み

一般的に銀行系のクレジットカードは審査が厳しいといわれています。

しかし、流通系・消費者金融系のクレジットカードの審査が甘い傾向といわれています。

審査が不安であれば銀行系のクレジットカードは敬遠しましょう。

また、外資系のクレジットカードは日本の審査基準が異なりますので、「信用情報」にマーキングされていても審査をパスする可能性があります。

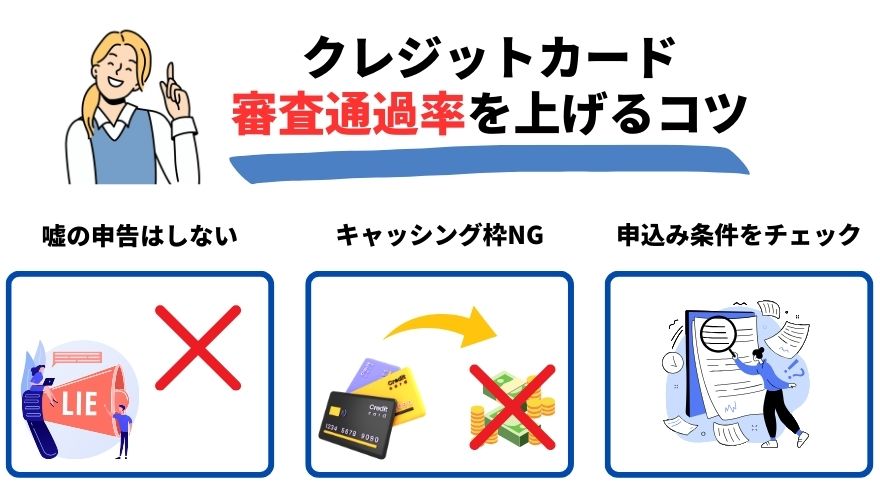

クレジットカードの審査通過率を上げるコツ

ここからは、審査の甘いクレジットカードの審査を通過するコツについて紹介していきます。

嘘の申告は絶対にしない

クレジットカードの申込をする場合、絶対に嘘の申告はしないでください。

クレジットカードが必ず必要であっても、嘘の申告をしてしまうと必ずカード会社に見破られてしまい、審査落ちしてしまいます。

また、ただ審査落ちするだけでなく悪質な場合は今後クレジットカードを作れなくなってしまう可能性もあるため、注意が必要です。

審査に通りたいなら正確な情報を入力するようにしてください。

仮に嘘の申告をしようとしていなくても、申込情報に誤りがある場合も審査落ちしてしまうため、何度も確認してから申し込みをするようにしてください。

キャッシング枠は利用しない

審査に通過するためには、キャッシング枠を利用しないこともおすすめです。

キャッシング枠はクレジットカードに付帯しているサービスの一つで、キャッシング枠を利用することで決められた上限内であればATMなどでお金を借りられるサービスです。

キャッシング枠を付帯してしまうと、支払い能力がプラスして審査されて審査に通りにくくなってしまいますので、必要なければキャッシング枠を0円に設定するようにしてください。

申込条件を確認しておく

審査申込の前に申込条件を確認しておくことも大切です。

クレジットカードの種類によっても申込条件は異なります。

基本的に年齢制限や安定継続収入の記載の有無を申込対象として定められている場合が多いです。

また、18歳の学生やアルバイトでも申込ができるクレジットカードの方が審査を通過できる可能性が高いため、審査に通過できるか不安な人にはおすすめです。

現役FP直伝!審査が不安な時のクレジットカードの選び方は?

審査が不安な方に向けたクレジットカードの選び方を紹介します。過去に審査に落ちた方もリベンジしてみましょう。

ACマスターカード

ACマスターカードは、審査が不安な方にもおすすめといわれています。消費者金融独自の審査基準なので、審査をパスし易いといわれています。

ACマスターカードは、最短20分で審査結果がでます。審査をパスすれば「自動契約機(むじんくん)コーナー」クレジットカードを受け取ることができます。

クレジットカードを受け取れば、即日利用可能です。さらに、キャッシングが可能で、最大30日間キャッシングしても、貸付金利がかかりません。

ACマスターカードは、20歳以上で安定した収入がある方であれば申込み可能です。

パートタイマー・アルバイトの方も申込み可能です。ショッピングした代金はリボルビング払いになります。

プロミスVisaカード

プロミスVisaカードは、「急な出費に」「プロミスローン機能でお得」「最短20分で融資」「スマートフォンやWebサイト上で完結」との宣伝文言で、テレビCMやインターネットのバナー広告に入会を宣伝しています。

広告の効果で会員数130万人超と多くの方が入会しているようです。

他社クレジットカードの申し込みをして、審査に落ちたことのある方・審査に不安な方も消費者金融独自の審査基準で審査をパスすることができるようです。

上記のキャッチフレーズにあるように、スマートフォンやWebサイトで完結するので、郵送物の授受がありません。Webサイト上で完結するので、家族・会社に知られずに入会できます。

三井住友カード(NL)

三井住友カード(NL)は、最大7%ポイント還元されます。

提携のコンビニエンスストア・ファストフード店(マクドナルド)・ファミリーレストラン(サイゼリヤ)での会計をVisaのタッチ決済・Mastercardコンタクトレスを利用すると最大5%のポイントが還元されます。

審査をパスすると最短30秒でカード番号を受け取ることができます。

受け取りした番号は、Vpass(三井住友カードの会員向けサービス)アプリケーションで登録します。登録が完了すれば、即日利用可能です。

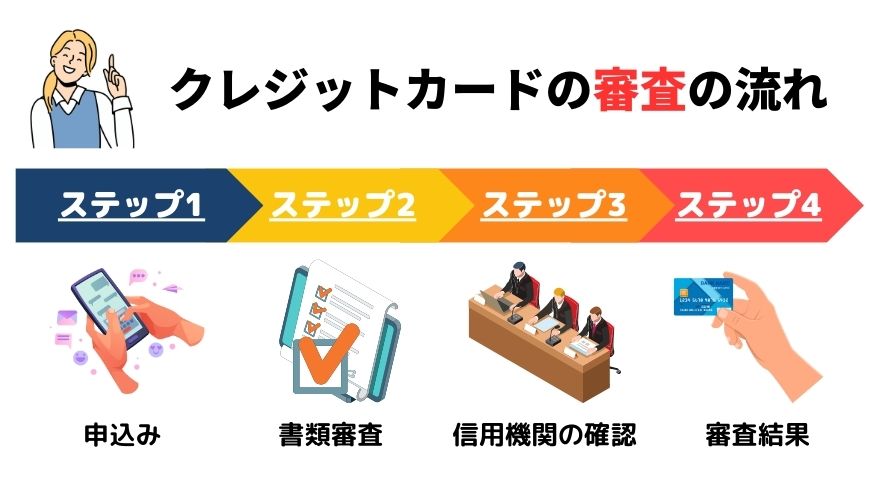

クレジットカードの審査の流れ

クレジットカードの審査の流れを紹介していきます。クレジットカードを申し込んでからカード発行までの流れを紹介します。

申込み

クレジットカード入会申し込みのWebサイト・申し込み用紙に必要事項を記入して申し込みます。

その際に本人確認書類や収入証明書が必要です。

Webサイトからの申し込みは、本人確認書類、収入証明書をスキャンしたデータか写真を撮ったデータを用意しておきましょう。

書類審査

申し込み内容や本人確認書類、収入証明書の必要書類に不備があると、確認のために時間を要し、カード発行までの日数が長くなります。

信用機関の確認

日本には「信用情報機関」と呼ばれる組織があります。

「信用情報機関」は、金融機関でのキャッシングやローンおよび返済の状況等、個人の借り入れ状況と支払情報を管理している組織です。

上記の情報は「信用情報」と称し、支払の延滞の情報も含めて記録されます。

カード会社・金融機関・消費者金融会社が、「信用情報」を利用しています。

審査結果

Webサイトから申し込みをしたときは、審査結果がメール等で送られます。

申し込み用紙を記入して郵送したときは、審査結果がメールまたは郵送で送られます。

審査が甘いクレジットカードでよくある質問

クレジットカードの入会申し込みには審査があります。しかし、審査基準はカード会社によって異なります。

過去に審査で落ちたことがある方・審査が不安で申し込めない方も審査をパスする可能性がある、審査が甘いクレジットカードはないのでしょうか?等の質問が多くあるようです。

審査が甘いクレジットカードの特徴は、発行元が流通系の会社・消費者金融系の会社であるケースが多いようです。

審査甘いクレジットカードはブラックリストも申込できる?

クレジットカードの発行は審査が必要なため、「信用情報」にブラックのマーキングがされている方はクレジットカードの発行審査をパスできません。申し込みはできてもカード発行されません。

「ブラックリストに載る」という用語を見聞きしますが、「個人信用情報機関に金融事故が記録される」ことを示します。

「個人信用情報機関に金融事故が記録される」方は、クレジットカードを作ることはできません。

審査なしの極甘審査ファイナンスとは?

クレジットとは日本語で「信用」を意味します。

極甘審査ファイナンスと呼ばれるような審査なしのクレジットカードは存在しません。

しかし、カード会社によって審査の基準が異なるので、審査が厳しいカード会社と比較すると審査が甘いカード会社があるようです。

流通系のクレジットカードとは?

流通系クレジットカードは、スーパーマーケットチェーン店・大型のショッピングモール・デパート・家電量販店・ディスカウントストアのチェーン店等の「流通業界」の会社およびグループから発行されるクレジットカードの総称です。

流通系の他には、銀行系・交通系・航空系、信販系・消費者金融会社系等の発行元があります。流通系のクレジットカードは人気が高いグループといえます。

クレジットカード審査の時間は?

クレジットカードの入会申し込みをしたら、クレジットカード会社の審査をパスする必要があります。

クレジットカードの発行に要する期間はおおむね2週間といわれています。

クレジットカードの審査はどこまで調べる?

クレジットカードの審査は基本的に3つの要素を重視します。①安定した収入、②返済能力、②明確な居住場所の3つです。

①安定した収入、②返済能力は年齢と勤務先の状況が重要な指標となります。

③明確な居住場所は、返済遅延等が生じたときの連絡先を確認することです。

クレジットカードの審査に落ちた履歴は残る?

クレジットカードの審査に落ちても、履歴は残りません。

審査の甘いクレジットカードのまとめ

今回は審査の甘いクレジットカードの注目点、おすすめのクレジットカード、審査落ちしてしまう人の特徴、審査に通るためのコツなどについて詳しく紹介してきました。

クレジットカードの審査基準は各クレジットカード会社やクレジットカードのステータスによっても異なります。

一番審査が緩いクレジットカードは消費者金融が発行する一般カードです。

クレジットカードは無職の人や学生でも持つことができるため、普段使いのために使えるカードを探してみてはいかがでしょうか。

消費者庁提供:「クレジットカードの特徴と注意点とは?」

クレジットカード利用者に向けた注意喚起

- クレジットカードは18歳から作れます。 ※原則として高校生はクレジットカードを発行できません。

- 支払い残高は常に確認することが大切です。

- 無計画に使用して自分の支払い能力を超えないようにしましょう。

- 不正利用につながらないよう、盗まれたり紛失したりしないよう気をつけましょう。