![]() 読者

読者

![]() 読者

読者

といった悩みを抱える人も多いでしょう。

口コミを見てみると、根拠のない悪い口コミも一部あるため、アイフルの評判が気になりますよね。

この記事ではアイフルの特徴などから、評判口コミが実際どうなのか!徹底検証します。

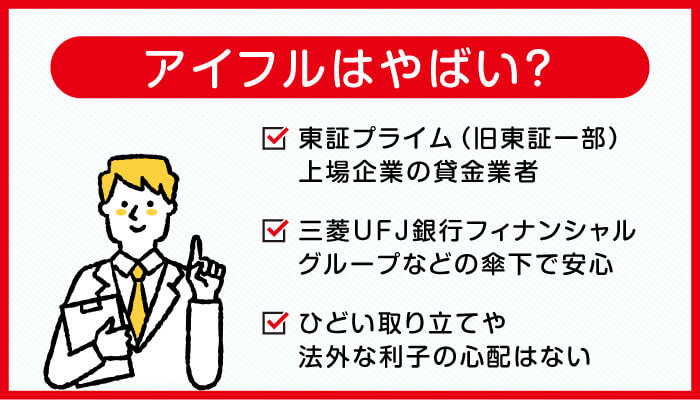

アイフルはやばい消費者金融?基本情報を解説

アイフルは、入金スピードと使いやすさで、借り入れに慣れていない方に人気な消費者金融です。

また、全国に店舗が用意されており、借入から返済まで完全オンラインでも行うことができるので、忙しい方や周りにバレずに借入をしたい方にもおすすめです。

商品情報はこちらです。

| 社名 | アイフル株式会社 |

|---|---|

| 金利 (実質年率) |

3.0%~18.0% |

| 借入資格 | 満20歳以上69歳以下 定期的な収入と、返済能力を有する方 |

| 融資額 | 1万円〜800万円 |

| 融資・審査スピード | 最短20分 |

| サービス | 初回30日利息0円 |

| 評価・口コミ | (口コミを見る) |

| 特徴 | ①カードローン上半期人気ランキング2021年 第1位獲得(価格ドットコム) ②来店・郵送なしのスマホローンあり ③申し込み後に限度額の変更可能 ④最短20分で融資可能 ⑤コンビニで借入・返済可能 |

*申し込み時点の時間帯によっては、即日融資不可の場合あり

| 商号 | アイフル株式会社 |

|---|---|

| URL | https://aiful.jp |

| 本社 | 〒600-8420 京都市下京区烏丸通五条上る高砂町381-1 |

| 代表者 | 代表取締役社長 福田 光秀 |

| 電話番号 | 新規申込専用:0120-201-810 取引中のお客様:0120-109-437 |

| 登録番号 | 近畿財務局長(14)第00218号 日本貸金業協会会員 第002228号 |

| 加盟指定 信用情報機関 |

株式会社日本信用情報機構 株式会社シー・アイ・シー |

国から認可されている大手消費者金融

国から認可されている大手消費者金融のため、安心して利用できるのもアイフルの大きな特徴の1つです。

審査〜貸付までがアイフルだけで完結できるため、スムーズに利用することができます。

コンビニやATMからも借入等ができるため、急に必要な時でも手軽に借りれるのも特徴です。

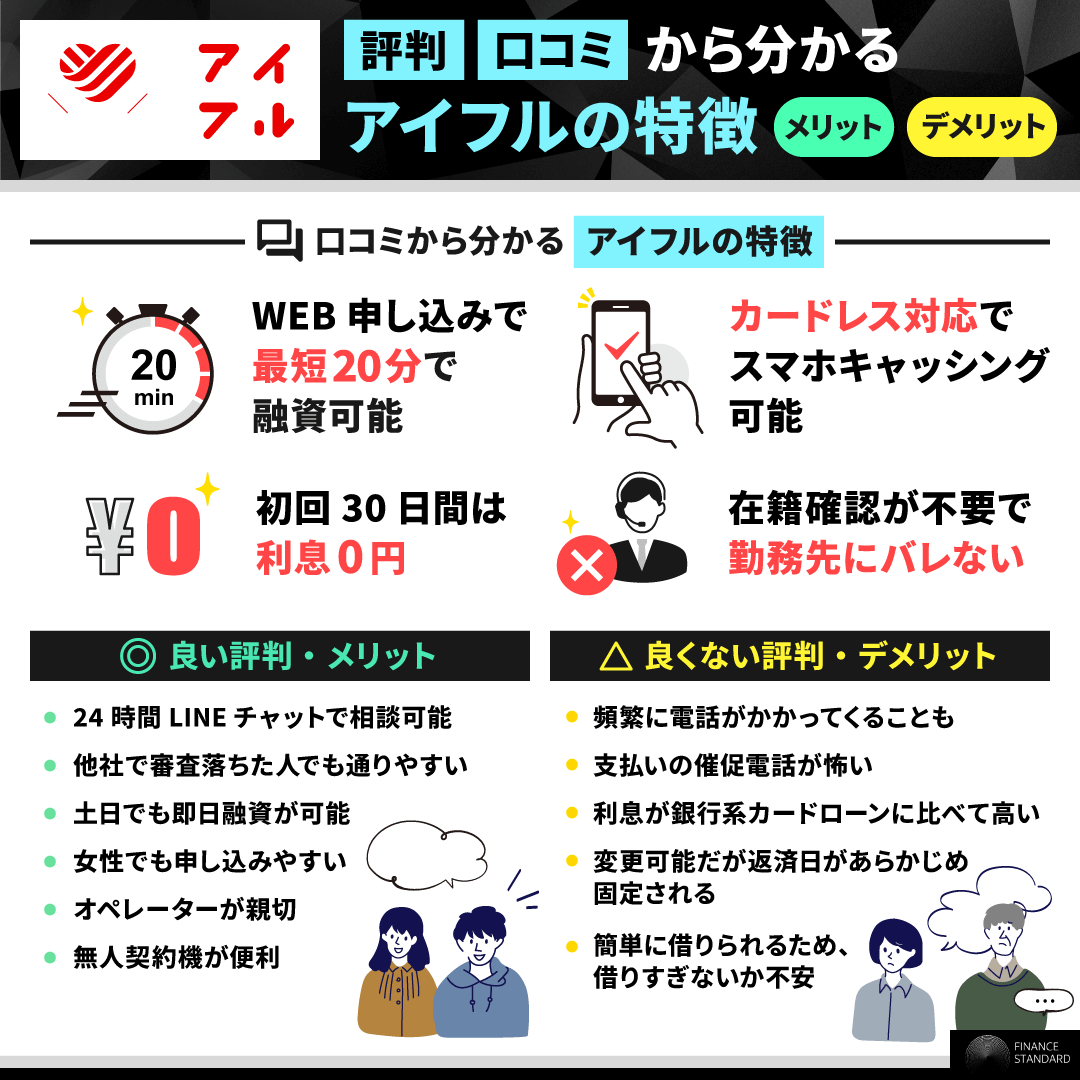

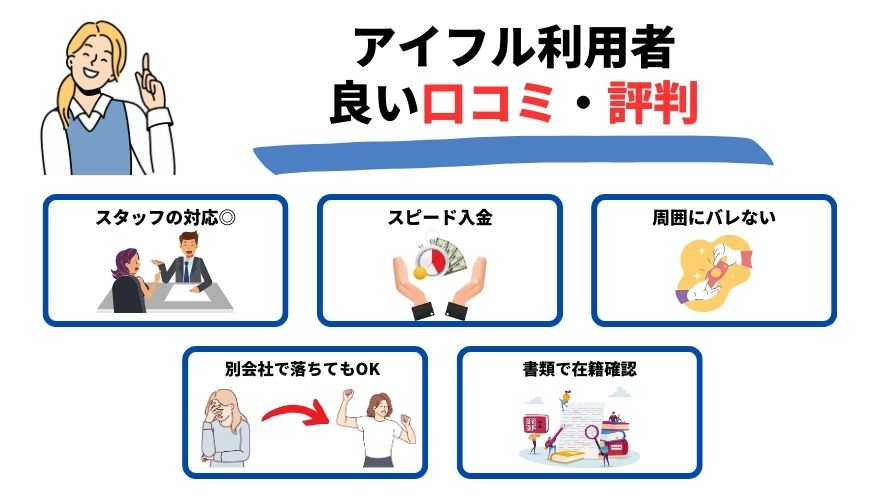

アイフルの良い評判や口コミからわかるメリット

ここからは、アイフルに投稿されていた良い口コミのなかでも、特に多かったものをいくつか紹介していきます。

アイフルの良い評判は次のようなものになります。

アイフルの良い評判・口コミ①|スタッフの対応が良い

![]() U・K

U・K

アイフルはスタッフの対応が良いと評判が良い消費者金融です。

利用時には、さまざまな申込方法がありますが、どの申込方法を選んだとしてもスタッフやオペレーターが丁寧に対応してくれます。

本人確認書類の提出方法や申込方法など、分からないことがあってもサポートを受けながら申込をすることができるため、スムーズに審査に進められます。

初めて借入を利用する人にとっては、「どうやって申込をすればいいのか」「無人契約機はどうやって操作するのか」「そのくらいの時間がかかるのか」などの不安要素がたくさんあると思いますが、アイフルなら誰でも簡単に申込が可能です。

アイフルの良い評判・口コミ②|審査・入金までのスピードが早い

![]() A・Y

A・Y

「審査・入金のスピードが早い」という口コミ評判は最も多い口コミでした。

アイフルなら最短20分で審査が完了し、無事に審査に通過すれば最短即日融資を受けることができます。

![]() I・H

I・H

審査対応時間や混雑状況などによっても借入できるまでにかかる時間はそれぞれですが、早い人で申込から1時間経たないうちに入金を確認できた!という人もいるようです。

お金が今すぐに必要な場合、審査・入金のスピードが早い点は大きなメリットと言えるでしょう。

アイフルの良い口コミ③|周囲の人にバレずに申込ができる

![]() S・B

S・B

アイフルはWebやスマホアプリで申込をすることができるため、誰にもバレずに借入ができます。

窓口や無人契約機で申込をするとなると、行くまでや店舗を出る瞬間に知り合いに遭遇してしまう可能性はゼロではありません。

特に、地方に住んでいる人の場合は一人にバレただけですぐに職場の全員に伝わってしまう可能性も高いです。

Webやスマホアプリで申込をすれば、自宅で簡単に申込をすることができるため、誰にもバレることはありません。

また、在籍確認も書類で完結、郵送物レスということもあり、他の消費者金融よりも知り合いや家族にバレてしまう可能性は最も低い消費者金融と言えるでしょう。

アイフルの良い口コミ④|別会社で審査落ちしても借りられた!

![]() U・O

U・O

別会社で審査落ちしても借りられたという口コミも見受けられました。

他社で審査落ちした場合、100%アイフルで審査に通過できるというわけではありませんが、この口コミをみると他社よりも審査難易度が低いと推測できます。

今すぐ、どうしてもお金が必要な人にとっては有益な情報になるのではないでしょうか。

アイフルの良い口コミ⑤|在籍確認が書類で代用できるのは嬉しい!

![]() I・M

I・M

「在籍確認が書類で代用できるのは嬉しい!」という口コミ評判も多く見受けられました。

アイフルは特徴の方で紹介した通り、通常勤務先に電話をかけて行われる在籍確認を書類で代用することができます。

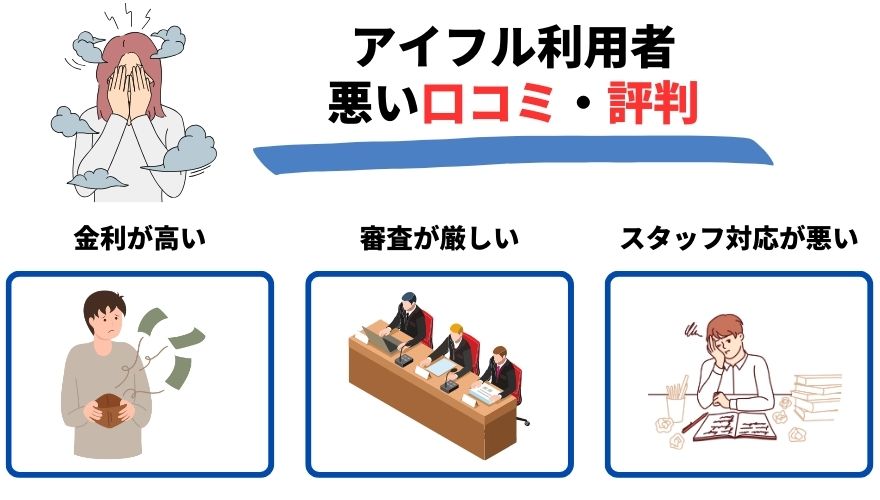

アイフルの悪い評判や口コミからわかるデメリット

続いて、アイフルに投稿されていた悪い口コミを紹介していきます。

アイフルの悪い口コミ・評判①|金利が高い

![]() M・U

M・U

アイフルの悪い口コミの中には、「金利が高い」という口コミ評判が見受けられました。

アイフルの金利は3.0%~18.0%です。

| アコム | 3.0%~18.0% |

|---|---|

| 三井住友カード(SMBCモビット) | 3.0%~18.0% |

| レイクALSA | 4.5%~18.0% |

| プロミス | 4.5%~17.8% |

このように、他の消費者金融と比べると金利はさほど変わりませんが、金利が高く感じる人がいるようです。

金利は借入金額によっても適用される金利が異なるため、最低金利ではなく最高金利を比べることが大切です。

また、金利が高ければ高いほど利息が多くなり返済の負担がかかってしまうため、金利を事前に把握することは大切なポイントになります。

アイフルの悪い口コミ・評判②|審査が厳しい

![]() O・H

O・H

アイフルの悪い口コミ評判のなかには「審査が厳しい」という口コミ評判も一部見受けられました。

アイフルは大手消費者金融の一つで、銀行のカードローンなどと比べると審査は緩い傾向にあります。

ただし、必ず審査に通過するというわけではないため、注意が必要です。

アイフルの申込条件は次のようになります。

- 満20歳以上69歳までの定期的な収入がある方

しかし、そもそも収入が低い人や、過去に金融事故を起こしている場合は審査に通過しにくくなるため、注意が必要です。

アイフルの悪い口コミ・評判③|スタッフの対応が悪い

![]() M・Y

M・Y

アイフルの悪い口コミ評判の中には「スタッフの対応が悪い」という声も一部見受けられました。

良い口コミの方では「スタッフの対応が良い」などが挙げられますが、対応するスタッフや捉え方によっては質が悪いと感じてしまうこともあるようです。

スタッフの対応が悪く感じる場合は、少し時間が経ってから申込をしてみると良いでしょう。

また、Web申込やスマホアプリで申込をすれば、スタッフに対応してもらうことなく申込を進めることができます。

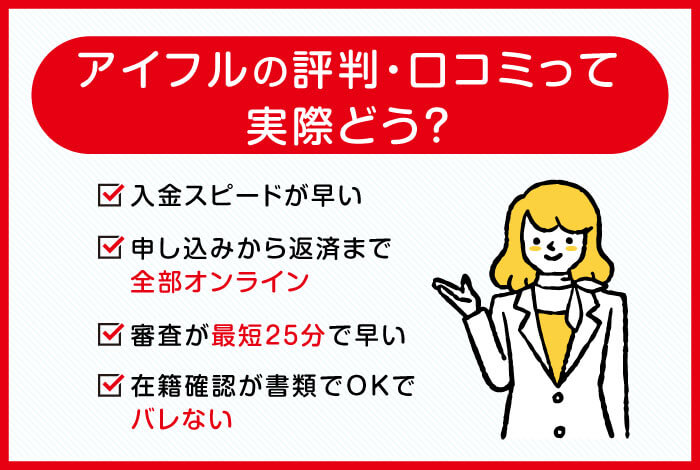

アイフルの口コミ評判は悪い?実際の口コミ

ここでは、実際にアイフルを利用した方の口コミを紹介します。

利用者の評判を参考にしながら、アイフルを利用するか決めましょう。

アイフルの良い口コミ評判

アイフルに対する良い評判として、以下のような口コミが寄せられていました。

![]() U・K

U・K

アイフルのスタッフの対応が、他社のカードローン会社よりも丁寧であるという口コミがありました。

カードローンを利用する方の中には、金利ばかりに目がいってしまう人が多いです。

確かに借入をする上で金利はとても大事な要素ですが、大切なお金に関するやり取りで雑な対応をされると「ここで借りても大丈夫なの?」と心配になってしまいますよね。

![]() S・S

S・S

カードローン利用前は、「審査通るかな」「今すぐお金欲しいけど、審査にどれくらい時間かかるんだろう」など不安になる方は多いです。

アイフルでは、審査がスムーズで即日お金を借りることができるので、不安になる心配はありません。

また返済方法も都合の良い方法を選ぶことで、負担を軽くしながら返済手続きを済ませられるでしょう。

![]() K・O

K・O

「お金借りたいけど、家族や同僚にバレたくない・・・」そう思いながら、人知れずお金を用意したいという方は、アイフルの無人契約機がおすすめです。

無人契約機なら簡単なタッチパネル操作でスムーズにお金を借りることができます。

無人機でお金を借りるので、当然借入を周りに知られるリスクはほとんどありません。

![]() W・T

W・T

この口コミを見ると、アイフルでは手続きがサクッと終わるとわかります。

審査まで30分もかからず、「今すぐにでもお金を借りたい!」という方にピッタリだとわかります。

![]() K・T

K・T

在籍確認とは、借入しようとする人の返済能力を確かめるものです。具体的には、勤務先へ電話をかけて本人がしっかりと働いているかを確認します。

アイフルでは基本的に職場への在籍確認がなく、同僚にバレる心配は無用です。

アイフルの悪い口コミ評判

アイフルに対する悪い評判として、以下のような口コミが寄せられていました。

![]() F・T

F・T

消費者金融ということもあり、金利が高いことがかなりの負担と感じる人もいるようです。

しかし、法外な金利が設定されているわけではありません。

法律により上限は20%と決められており、アイフルの金利は最大18%となっています。

また無利息期間も設けられているため、計画的なお借入をするならアイフルはおすすめです。

![]() E・Y

E・Y

アイフルの審査が厳しいと感じる方いるようです。

「クレカの審査より全然厳しい」という声がありますが、「クレカの審査は落ちたけど消費者金融の審査は通れた!」という人も中にはいます。

審査に通過できるか心配な方は、自身の信用情報に傷がないかチェックしておきましょう。

![]() Y・R

Y・R

在籍確認がスムーズにいかないことが不満に思った方も中にはいるです。

在籍確認がスムーズにいかないと借入をするまで時間がかかってしまいます。最悪の場合、借入ができないこともあるでしょう。

もし在籍確認で引っかかりたくない方は、以下のものを用意しておきましょう。

- 収入証明書

- 本人証明書

アイフルの口コミからわかる8つの特徴

| 社名 | アイフル株式会社 |

|---|---|

| 金利 | 3.0%~18.0% |

| 申込条件 | ・満20歳以上69歳以下 ・定期的な収入と、返済能力を有する方 |

| 融資額 | 1万円〜800万円 |

| 審査スピード | 最短20分 |

| 無利息サービス | あり(30日間) |

アイフルの口コミ評判を確認する前に、まずはアイフルの特徴を確認しておきましょう。

アイフルには次のような特徴があります。

最短20分で審査終了

アイフルは審査にかかる時間が最短20分と業界最短のスピードが魅力です。

融資は最短即日可能なため、急にお金が必要になった時や、やむを得ない状況に陥った場合でも当日中に借入ができる可能性があります。

申込は24時間365日受けつけており、申込はWeb、スマホアプリ、電話、無新契約機で簡単に手続きができます。

土日祝でも即日借入できる

アイフルは平日だけでなく土日祝でも即日借入できる特徴があります。

スマホアプリやWeb上から申込をすれば、自宅で簡単に土日祝でも申込をすることができ、最短即日融資が受けられます。

土日祝だと銀行も休みでお金を急に用意できずに困ってしまうことも多いですが、アイフルを利用すればそんな悩みをすぐに解決することができます。

在籍確認は書類で代用可能

アイフルは在籍確認を書類で代用することができます。

一般的に在籍確認は自分の勤務先に電話をかけて、申込者がその会社に在籍しているかどうかを確認します。

そのため、「会社に借入しているがバレるのでは?」「会社に電話をかけられなくない!」と思い借入を懸念してしまう人も多いでしょう。

![]() 読者

読者

また、万が一書類での代用ができない場合でも、電話口で「アイフル」と名乗ることはないため、勤務先にアイフルで借入をしていることがバレる心配はありません。

スマホで完結

アイフルはさまざまな申込方法がありますが、スマホで完結できる点も魅力です。

スマホアプリでは申込、借入、書類提出、返済などの全ての手続きを行うことができます。

契約後でもスマホで返済できるのは利便性が高く嬉しいですよね。

カードレスで借入

アイフルはスマホアプリで申込をすればカードレスで借入をすることができます。

直接指定の口座に振り込みをしてもらうことも可能ですが、スマホアプリでQRコードを発行し、セブン銀行でQRコードを読み取ればすぐにお金を引き出すことができます。

そのため、キャッシングカードを常に持ち歩く必要がなくスマホがあればすぐに借入ができます。

キャッシングカードを常に財布に入れておくと、家族や恋人にバレてしまう可能性も高いため、

カードレスで借入ができる点は利用者にとって大きなメリットと言えるでしょう。

30日間の無利息サービス

アイフルは30日間の無利息サービスが用意されています。

無利息期間中は通常3.0%~18.0%かかる金利がゼロです。

無利息期間中に全て返済することができれば利息をゼロに済ませることができ、無駄な利息を支払う必要もありません。

はじめて借入をする人や、短期で借入する人にとっては、無利息期間サービスは非常に魅力的ですよね。

郵送物レスでプライバシー考慮

アイフルには郵送物を受け取らずにお金を借りられるという特徴があります。

アイフルではwebで申し込める、「カードレス契約」というものがあります。

このカードレス契約をすると、契約後の郵送物が無くなるので、家族にバレる心配はありません。

なので、もし借金をしていることがバレないようにしたい人は、このカードレス契約がおすすめです。

24時間のチャットサポート

アイフルの24時間チャットで徹底的にサポートしてくれるというサービスも特徴の一つです。

公式サイトから手軽にチャット機能を利用することができ、何か分からない点やトラブルが発生したなどの問題点もすぐに解決することできます。

ですから、これから消費者金融で初めて借り入れをする、アイフルを初めて使うという人にとても役に立つサービスとなっています。

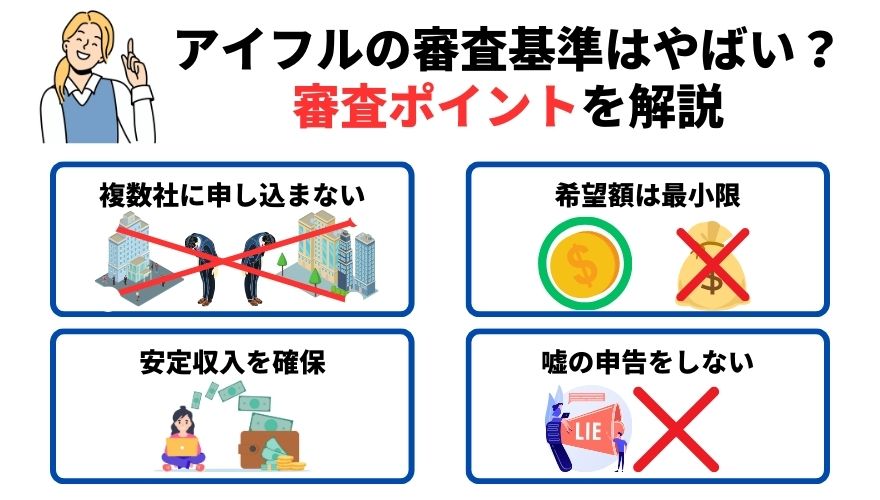

アイフルの審査基準はやばい?審査ポイントについて

続いて、アイフルの審査に通るためのポイントを紹介します。

これから借入申込をする場合はここで紹介するポイントを覚えておいてください。

短期間に複数の業者に申込をしない

アイフルの借入申込をする人のなかには、どうしてもお金が今すぐに欲しい!と思っている人も多いと思います。

そのため、アイフルに限らずプロミスやアコムでもどこでも借入できればいい!と思い、一度に複数の業者に申込をしてしまう人が多いです。

一度に複数の業者へ申込をしてしまうと、

返済計画がない、慢性的にお金が必要な人と判断されてしまい、審査落ちしてしまう可能性が高くなります。

![]() 読者

読者

今すぐお金が必要だからといって、むやみに申込をしないようにしないでください。

希望借入額は最小限に設定

アイフルで借入をする場合、希望借入額は最小限に設定するようにしてください。

アイフルは800万円までの借入ができますが、総量規制のもと年収の1/3までしか借入ができません。

そのため、年収300万円の人は100万円までしか借入できません。

ですが、年収300万円の人が必ず100万円借りられるというわけではありませんので、できるだけ低く設定しておくことが大切です。

年収300万円の人が100万円の借入を希望する場合と30万円借入する場合では、30万円で申込をする方が、審査に通過しやすくなります。

また、借入上限額は契約後の返済をしっかり行っていれば追加で借入することもできるため、安心してください。

安定した収入を確保する

アイフルで借入申込をする場合、安定した収入を確保してから申込をするようにしましょう。

申込条件の一つに、「安定した収入がある方」という条件があります。

現在正社員として1年以上働いている人であれば得に問題ありませんが、就転職したばかり、

個人事業主として起業したばかりの人は、最低でも半年以上収入を得てから申込をすることをおすすめします。

また、個人事業主やフリーランスの場合は会社員のように毎月の収入を証明する給与明細がなく、審査には確定申告書や納税通知書が必要になる場合があるため、会社員よりは審査に通りにくいです。

嘘の申告をしない

アイフルで借入申込をする場合、どうしても審査に通過したいからといって年収や勤務先などの情報を嘘の申告で申込をしてしまう人も多いですが、嘘の申告は必ずバレます。

また、悪質な場合は信用情報に事故情報として記録されてしまう可能性もあるため、申告時は正しい情報を申告してください。

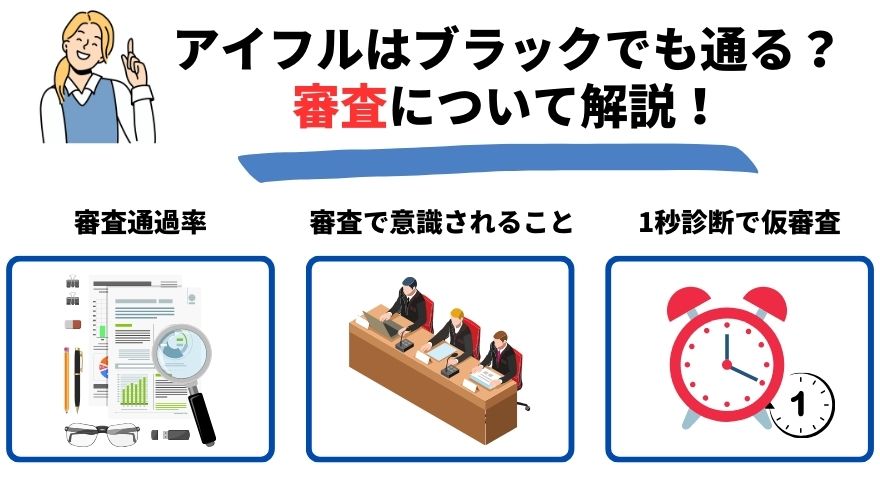

アイフルはブラックでも審査に通るのか?審査概要を解説

ここではアイフルの審査について詳しく紹介していきます。

アイフルの審査通過率

アイフルは審査通過率を月次データで公開しています。

| 2023年10月 | 38.8% |

|---|---|

| 2023年11月 | 39.3% |

| 2023年12月 | 40.3% |

出典:アイフル月次データ

直近の月次データを見ると、4割近くの申込者がアイフルで借入できていることがわかります。

また審査通過率が上昇している点に注目すると、アイフルでの借入のハードルが徐々に下がってきているのかも知れません。

アイフルの審査で意識されること

消費者金融では、審査項目を公開しているわけではありません。

しかし、審査で意識されることの検討はついています。

審査で意識されること、それは「返済能力」です。アイフルもボランティアでお金を貸しているわけではないので、返済能力がない人にはお金を貸しません。

では、アイフルは何を持って返済能力をチェックしているのでしょうか。

ズバリ、「安定収入」「収入と支出のバランス」「信用情報の傷の有無」です。

この3つを主に意識して審査をしていると思われます。

逆に、この3つさえ問題なければアイフルで借入をすることは容易だと言えるでしょう。

アイフルの1秒診断で仮審査

アイフルでは、あなたが借入できるか判断してくれる『1秒診断』というツールがあります。

1秒診断では、「年齢」「年収」「他社借入額」を入力するだけで、アイフルでの借入が可能かどうか判断してくれます。

1秒診断で「ご融資可能と思われます。」と診断されれば、ほぼ確実にアイフルで借入することができるでしょう。

仮に「ご入力いただいた情報だけではお借入れ可否を判断できませんでした。」と診断されても、実際に申し込んだら借入できるケースもあります。

そのため、結果に落ち込むことなくアイフルで申し込んでみることをおすすめします。

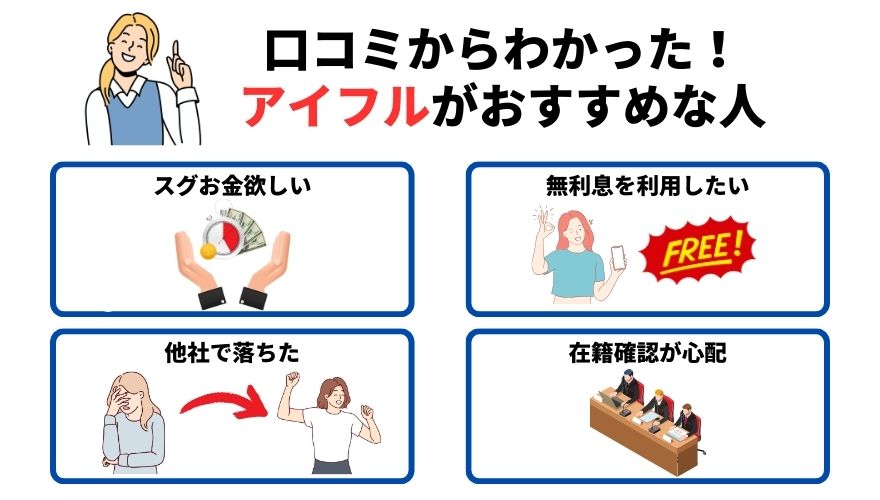

アイフルの口コミ評判から利用がおすすめの人

ここではアイフルのサービス概要とアイフルがおすすめの人について詳しく解説していきます。

まずは、アイフルの利率・返済方式・損害金などについて見ていきましょう。

- 貸付利率は、他社と比べても平均的な3.0%~18.0%

- 郵送無し・来店不要のスマホローンあり

- 1万円からの少額借入もできる

アイフルのサービス概要

| 社名 | アイフル |

|---|---|

| 貸付利率 | 貸付利率 3.0%~18.0%(実質年率) |

| 遅延損害金* | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 1〜800万円以内** |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済頻度 | 1回の支払いにつき35日以内 または、毎月約定日払い |

| 返済期間及び返済回数 | 借入直後最長14年6ヶ月(1~151回) |

| 貸付対象者 | 満20歳以上の定期的な収入と返済能力を有する方で、当社基準を満たす者 |

| 担保・連帯保証人 | いずれも不要 |

*賠償額の元本に対する割合

**アイフルの利用限度額が50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要

***[year_month]現在 参考:アイフル

- かりかえMAX

- おまとめMAX

- キャッシングローン

- ファーストプレミアム・カードローン

- 事業サポートプラン

- SuLaLi

- 目的別ローン

このサービスの中でも「かりかえMAX」と「おまとめMAX」を利用する方が多いようです。

この2つのサービスを利用することで借入額の金利と月々の返済額を抑えることができます。

かりかえMAX

利用中のカードローンから別のカードローンへと乗り換えるサービス

おまとめMAX

専用商品を使って複数の借入をまとめることができるサービス

アイフルがおすすめな人

以下のような人にはアイフルがおすすめです。

今すぐにお金を用意したい人

今すぐお金を用意したい人には特にアイフルがおすすめです。

アイフルでは基本的に即日融資が可能となっており、すぐさまお金を用意したい方にはぴったりのカードローンだと言えます。

審査も融資も最短20分という速さでスピード融資が可能となっているので、今すぐにお金を用意したい人はアイフルに申し込んでみましょう。

無利息期間を利用したい方

アイフルでは無利息期間を設けており、契約日の翌日から30日間は利息がゼロなっています。

短期の借入でスグにお金を返すことができる方は、金利0円でお金を借りることができるサービスのアイフルを利用してみてはいかがでしょうか。

他社の審査に落ちたことがある人

他社の審査に落ちたことがある方にも、アイフルはおすすめです。

アイフルは消費者金融なので、銀行カードローンなどよりも審査は緩くなっています。

またアコムやプロミスで審査に落ちてしまった、という方でもアイフルで審査に通過できたケースもあります。

![]() U・O

U・O

勤務先への在籍確認が心配な人

アイフルでは、基本的に会社への在籍確認はありません。

「同僚にカードローンを使っていることをバレたくない」「会社の自分宛の電話がかかるたびにドキドキする」そんな心配はアイフルでは不要です。

こっそりお金を借りることができるのは、アイフルの特徴でもあるので勤務先への在籍確認が心配な方にもアイフルはおすすめだと言えます。

アイフルの利用方法|申し込み・借り入れ・返済の流れ

ここからは、アイフルの申込方法と提出書類について紹介していきます。

アイフルの申込方法別に流れについて解説します。

アイフルの利用方法①申し込みをする

まず初めにアイフルに申し込みをします。

アイフルには以下の申し込み方法があります。

- web

- スマホアプリ

- 電話

- 無人契約機

- web

- スマホアプリ

- 電話

- 無人契約機

webで申し込む際、以下のような流れで進みます。

申し込みは、24時間いつでもアイフルの公式サイトから行えます。

公式サイトの専用フォームから必要事項を入力し、本人確認書類をアップロードすれば申し込み完了です。

申し込みが完了するとアイフルで審査が始まり、審査の最後に在籍確認が行われます。

在籍確認では、申込者が申告した職場に在籍しているかどうか確認の連絡が行われます。

ですが、もし電話で在籍確認をしてほしくないという人は、申告をすれば電話の代わりに書類提出での在籍確認に変更することができます。

また、web契約の際「カードレス」「口座振替(自動引落)」を選択しておけば、契約後の郵送物が一切なしになります。

- アイフルのアプリをインストール

- 申し込み

- 審査

- 契約

- 借り入れ開始

まず初めに、アイフルのアプリをインストールします。

その後の流れはweb契約と同じです。

契約手続きの際に、アイフルカードの有無を選択可能です。

電話で申し込む際、以下のような流れで進みます。

- 電話申し込み(09:00~18:00)

- 審査

- 契約

- 借り入れ開始

電話で申し込みをする際は、専用窓口に連絡しオペレータの指示で申し込みを進めていきます。

専用窓口:0120-201-810(フリーダイヤル)

また、アイフルには女性専用ダイヤルというものがあり、女性オペレーターが対応してくれます。

女性専用ダイヤル:0120-201-884

どちらもフリーダイヤルとなっているので通話料がかかりません。

なお、手続きはオペレーターの指示に従って行うので、webやスマホアプリで手続きするのが苦手という人におすすめの方法です。

無人契約機で申し込む際、以下のような流れで進みます。

- 申し込み

- 審査

- 契約

- 借り入れ開始

無人契約機は、全国の無人店舗に設置されているので、そこで契約を行います。

手続きは無人契約機の画面の指示に従って行い、必要事項の入力と本人確認書類の提出をするだけで申し込みが完了します。

もし分からないことがあっても、サポートセンターに繋がる電話が用意されているので、安心して手続きを行うことができます。

アイフルの利用方法②借入をする

次に、アイフルでの借り入れ方法についてご紹介します。

アイフルでは契約手続きが終了した後に、借り入れが開始されます。

借り入れ方法については以下の4つがあります。

- アイフルATM

- スマホアプリ(ローソン、セブン銀行ATM)

- 提携ATM(コンビニ、銀行)

- 銀行振込

もしすぐに借り入れをしたいという人は、スマホアプリでの借り入れがおすすめです。

アイフルの利用方法③返済をする

次にアイフルでの返済方法についてご紹介します。

アイフルには以下の返済方法があります。

- スマホアプリ

- アイフルATM

- 提携先ATM

- 口座振替

- 振込

次にそれぞれの返済方法について解説します。

スマホアプリで返済する場合、アイフルのカードを使わずに返済することができます。

まずアプリでATM(ローソン、セブン銀行)のQRコードを読み取り、後は画面の指示に従って必要事項を入力していけば返済完了です。

またスマホアプリを使えば、土日や深夜でも返済することができます。

なのでスマホアプリでの返済は、アイフルカードを使っているところを見られたくない、平日は忙しいという人におすすめの方法となっています。

アイフルATMの魅力は、手数料がかからない点です。

また千円単位で借り入れが可能で、土日でも使えます。

なので、手数料をかけたくないという人には、アイフルATMでの返済がおすすめです。

提携先ATMで返済できるのは以下のATMとなっています。

- セブン銀行

- ローソン銀行

- イオン銀行

- 三菱UFJ銀行

- 西日本シティ銀行

- E・net

- 十八親和銀行

- ゆうちょ銀行

また手数料は以下の金額になります。

- 1万円以下:110円

- 1万円超:220円

提携先ATMでの返済は、近場で返済を済ませたいという人におすすめの方法となっています。

口座振替で返済すれば、自動で引き落としてくれるので払い忘れることはありません。

また引き落とされる際、名義がアイフルと記載されないので、周りにバレたくないという人は口座振替がおすすめです。

しかし、口座振替から自動引落が開始するまでに40日ほど時間がかかるので、それまでの間は他の方法で返済する必要があるので注意する必要があります。

基本的にどの金融機関からでも返済が可能です。

また会員になる必要がありますが、インターネットでも振り込むことができます。

さらに電話でも振り込むことができるので、自宅で返済したいという人におすすめの方法です。

会員専用ダイヤル:0120-109-437

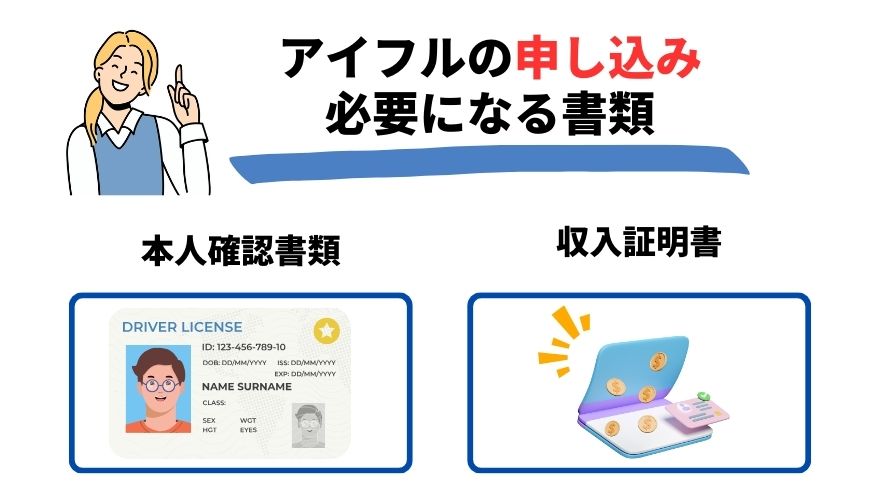

アイフルの申し込みに必要な書類

アイフルに申し込みをする際、以下の書類が必要になります。

| 本人確認書類 |

|---|

| 運転免許証 |

| 個人番号カード(表のみ) |

| 住民基本台帳カード |

| 特別永住者証明書 |

| 在留カード |

| 本人確認証類 |

|---|

| 公共料金領収書(電気・ガス・水道・NHK・固定電話) |

| 国税・地方税の領収書 |

| 納税証明書 |

| 収入証明書 |

|---|

| 源泉徴収票 |

| 給与明細書 |

| 確定申告書/青色申告書 |

| 住民税決定通知書/納税通知書 |

| 所得(課税)証明書 |

| 年金証書/年金通知書 |

本人確認書類はAの書類から2点、もしくはA、Bの書類から1点ずつ提出するという形式になっています。

また、収入証明書を提出しなければいけないケースは以下の通りです。

- アイフルの利用限度額が50万円を超える場合

- アイフルの利用限度額と他の賃金業者からの借入総額が100万円を超える場合

この条件に当てはまらない人は、収入証明書を提出する必要はありません。

アイフルは審査が緩いって本当?

![]() 読者

読者

![]() 読者

読者

カードローンの審査では、こういった不安や疑問を持っている人も多いのではないでしょうか。

まず、審査を通すために一番大切なのは、安定した収入があるかどうか。

アイフルの審査では、この点が最も重要なポイントです。

- 安定した収入があるかどうか

- 20歳以上かどうか

- 他で借り入れがないかどうか

全く収入がなければ「継続的な返済ができない」と判断され、審査に通ることはまずありません。

ただし、アイフルの申し込みは20歳からなので、未成年者は収入があっても借りられません。

アイフルの審査①他社からも借入があるかどうか

アイフルに申し込む際に、他社からの借り入れ数が多いと審査に落ちやすくなってしまいます。

理由としては、他社からの借り入れ件数が多いということは返済能力があまりないという判断をされてしまうためです。

なので、もしアイフルで借り入れを行いたいのであれば、先に今受けている借り入れを返済してから申し込むことをおすすめします。

目安として大体3、4件以上借り入れがある場合は、審査が通らないので先に返済してしまいましょう。

アイフルの審査②返済が見込める収入があるかどうか

アイフルで借り入れをする際、安定した収入が求められます。

理由としては、これも返済能力があるかどうか確かめるためです。

なので継続的な収入がなければ審査に通りづらくなってしまいます。

しかし、逆に言ってしまえば安定した収入がある人なら借り入れることができます。

アイフルには雇用形態について特に指定がないので、パートやアルバイトの人でも審査に合格する可能性があります。

ですが、もし自分が審査に通るか不安だという人は、アイフルの公式サイトに1秒診断という機能がありますので、一度そこで審査が通るか確認することをおすすめします。

アイフルの審査③過去の返済実績があるか、滞納していないか

アイフルで審査をする際、信用情報に問題がないかどうかを確認します。

信用情報で確認する点は、以前に支払いの滞納をしていたかなど料金の滞納についてです。

もし、過去にクレジットカード、携帯料金などの支払いを滞納していた場合、審査に落ちてしまう可能性が高くなります。

こういった支払いの滞納などの履歴は、最長で10年間残り続ける可能性があるので、不安な人は一度自分の信用情報を確認してみることをおすすめします。

アイフルで借りるとどうなる?返済シミュレーション

![]() 読者

読者

ここでは、アイフルで借りた場合の返済額や返済期間のシミュレーションをご紹介していきます。

実質年率18.0%として、まずは返済金額を見てみましょう。

1万円を30日間ご利用(実質年率18.0%)の場合

1万円×18.0%÷365日×30日=147円10万円を30日間ご利用(実質年率18.0%)の場合

10万円×18.0%÷365日×30日=1,479円参照:アイフル

以下が返済表になります。

しかし借り入れ時の残高によっても変わるものなので、あくまで参考です。

また、公式ページでもシミュレーションで確認することができます。

| 借入直後残高 | 返済金額 | |

|---|---|---|

| サイクル制 | 約定日制 | |

| 1円~100,000円 | 5,000円 | 4,000円 |

| 100,001円~200,000円 | 9,000円 | 8,000円 |

| 200,001円~300,000円 | 13,000円 | 11,000円 |

| 300,001円~400,000円 | 13,000円 | 11,000円 |

参照:アイフル

次に、返済期間の目安を説明していきます。

10万円を例にすると以下のようになります。

| 借入金額 | 返済期間 | 返済回数 | 各回返済金額 | 返済総額 |

|---|---|---|---|---|

| 10万円 | ※2年 8ヶ月 | 32回 | 4,000円 | 126,194円 |

| 2年 | 24回 | 5,000円 | 119,712円 | |

| 1年 | 11回 | 10,000円 | 109,106円 |

参照:アイフル

このシミュレーションを見ると一目瞭然ですが、返済期間が長ければ長いほど返済総額が増えていきます。

アイフルで借りる時の注意点

![]() 読者

読者

やはり「カードローン」と聞くだけで、デメリットが多い印象を思い浮かべがちですよね。

ここでは、アイフルを使うデメリットをご紹介してきます。

- 金利が高い

- ATMの多くで手数料が必要になる

- 無利息期間は契約日翌日から

![]()

銀行カードローンと比べて金利が高い

アイフルの金利は3.0%~18.0%とアコムやプロミスと比べてほとんど変わりありません。

しかし、銀行ローンと比べると金利が高めに設定されています。

例えば銀行ローンの中でも、安めに設定されているみずほ銀行カードローンと三井住友銀行カードローンと比べてみると、差がはっきりとでています。

| みずほ銀行カードローン | 2.0%〜14.0% |

|---|---|

| 三井住友銀行カードローン | 1.5%〜14.5% |

アイフルATM以外での振込・出金には手数料がかかる

アイフルで借り入れをするとき、手数料が無料になるのはアイフルATMと振り込みを使ったときだけです。

コンビニや銀行の提携先のATMを使った場合は以下のように手数料が必要になります。

| お取引金額 | 入金 | 出金 |

|---|---|---|

| 1万円以下 | 110円 | 110円 |

| 1万円超 | 220円 | 220円 |

アイフルの無利息期間は契約の「翌日」から

アイフルは無利息期間があるので、まずはちょっとだけ利用してみようと考える人も多いでしょう。

プロミスなども同様に無利息期間があるのですが、プロミスは契約当日からなのに比べて、アイフルの無利息期間は契約日翌日からとなります。

間違えないように十分に気をつける必要があります。

契約当日に融資を受けてしまうと、利息がかかってしまうのです。

返済を滞納するとブラックリストに載る

今借り入れしている分を返済せず滞納してしまうと、延滞情報が掲載され、ブラックリストに載る可能性があります。

この延滞情報は個人の信用情報機関に掲載され、審査の際に過去に延滞したことがあるかどうか確認されてしまいます。

もし過去に延滞があると分かれば、信用情報に問題があるとして審査に通らない可能性が高くなります。

この状態のことを、ブラックリストへの登録と表します。

h3:そのほかのローンを組む際に悪影響がでる

借り入れ分の返済が完了していない状態で、他のローンを組もうとすると審査で落とされる可能性が高くなります。

もしくは、借り入れ可能な金額が減らされるなどの悪影響がでてきます。

これは、返済が残っていると返済能力があまりないと判断されてしまうためです。

なので、もし他のローンを組みたいという場合は、先に今ある返済を完了してからにしましょう。

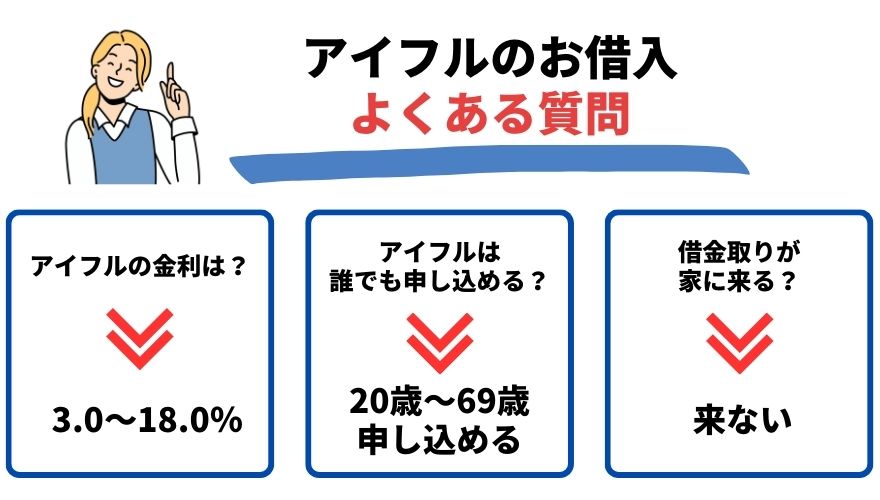

アイフルの口コミ評判に関するよくある質問

最後に、アイフル 評判に関するよくある質問にまとめて回答していきます。

次のような質問に回答していきますので、参考にしてください。

アイフルの金利は?

アイフルの金利は年3.0%~18.0%です。

ここで他者との金利を比較してみましょう。

| カードローン | 金利 |

|---|---|

| アイフル | 3.0%~18.0% |

| アコム | 3.0%~18.0% |

| SMBCモビット | 3.0%~18.0% |

| プロミス | 4.5%~17.8% |

| レイク | 4.5%~18.0% |

最低金利を見ると、「アイフル」「アコム」「SMBCモビット」の3社が3.0%という低さとなっています。

アイフル以外のカードローンも気になる方は、こちらの記事をご覧ください。

アイフルは誰でも申し込みできますか?

アイフルは「満20歳~満69歳以下」「安定した収入がある人」であれば誰でも申込ができます。

借入をする前に相談はできますか?

アイフルは事前の電話相談にも応じてくれます。

相談した後にそのまま電話口で申込をすることもできますし、分からないことや困ったことはすぐに相談できます。

無利息期間は全員利用できる?

無利息期間の適用条件は初めての申込の人のみです。

アイフルで借りるとどうなる?借金取りが家に来ることはある?

アイフルでの借金を返していないからといって、借金取りが家に来ることはありません。

なぜなら、自宅や勤務先などへの借金の取り立て行為は、法律によって厳しく規制されているからです。

しかし、だからといって返済しなければ自分の信用情報に傷がつくので、借り入れている分は必ず返済しましょう。

アイフルの審査に落ちたのですが、なぜですか?

アイフル側に返済能力があまりないと判断されると、審査に落ちる可能性が高くなります。

例えば、他のところから複数の借り入れがある、安定した収入がない、信用情報に問題があるなどの行為は、返済能力が低いと判断されてしまいます。

なのでアイフルの審査に落ちてしまうという人は、これらのことを行っていないか確認してみてください。

アイフルの取り立てが事件になったことはある?

昔、アイフルの悪質な取り立て行為が問題となり、業務停止命令を受けたという事件がありました。

特に悪質な取り立てを行っていた店舗には、約20日間の業務停止命令が下されました。

しかし、今は法律によって厳しく規制されているのでそもそも家に取り立てに来るといったことはありません。

ですので、現在アイフルは健全な大手消費者金融なので、アイフルを利用したいと思っている人は心配しなくても大丈夫です。

アイフルの返済が間に合わないときはどうする?

もしも、一時的に返済することが難しくなったというような状況になったら、スマホアプリや電話で期日の変更やアイフルに連絡をしましょう。

良くないのは、アイフルに連絡せずに返済期日が過ぎてもそのまま放置してしまうことです。

放置したからといって、取り立てが来ることはありませんが督促状が送られてくることがあります。

なので、今返済するのが難しいという人は必ず返済期日を変更するか、アイフルに今返済するのが難しいという連絡を入れるようにしましょう。

アイフルで借りたら借金地獄になりますか?

アイフルで借りても借金地獄にはなりません。

お金が回らなくなり、借金地獄に落ちてしまうのは計画的な借入ができないからです。

計画的にお金を借りれば、借金地獄に落ちてしまうことはありません。

しかし、勢いでお金を借りてしまうとアイフルに限らずお金が回らなくなってしまうでしょう。

アイフルは店舗もありますか?

アイフルにも店舗はあります。

自宅や会社の近くの店舗を探したい方は、「店舗・ATM」から検索してみましょう。

現在位置や指定エリアから検索することができます。

アイフルで100万円借りた場合の利息は?

約定日制で100万円借りた場合の返済金額は、26,000円となっています。

サイクル制で借りたなら、30,000円です。

アイフルでお金を借りる時の返済金額を詳しく知りたい方は、「ご返済一覧表」をご覧ください。

アイフルはやばい?評判まとめ

今回は実際の利用者の口コミをもとに、良い口コミ評判と悪い口コミ評判が投稿される理由などについて詳しく紹介してきました。

アイフルの口コミ評判には良い口コミ評判も悪い口コミも見受けられました。

ですが、ほとんど良い口コミ評判ばかりで、30日間の無利息サービス、在籍確認を書類で代用、申込はスマホで完結できるなどのさまざまなメリットがあるため、おすすめの消費者金融です。

少しでも気になる人は今回紹介した情報や口コミ評判をもとに、アイフルへの申込を検討してみてはいかがでしょうか。

アイフルなどの消費者金融の安全性

今になっては消費者金融に関する法律もしっかり整備され、安心して利用できるようになっています。

しかし、お金を借りることに対する世間的なイメージはまだクリーンではないのが現状です。

ソフト闇金と称してマイルドな雰囲気を醸し出してお金を貸そうとする悪徳業者もいますが、ソフト闇金も闇金も変わりません。関わってはいけません。お金を借りるなら銀行か大手の消費者金融です。[K5FT] #金貸し #消費者金融

— おすすめカードローン3選💰プロフ・固定ツイ参照 (@cardloannavi1) September 24, 2021

以上のように、消費者金融も闇金と捉えられるがゆえに、アイフルもやばいと思われている可能性があります。

アイフルの評判を検索した際に「やばい」と出てくるのもそのような印象が理由であることが多いでしょう。

闇金は国の法律を守っていないので、文字通り「やばい」でしょう。

しかし、消費者金融はしっかりと法律を守っており、より厳しい法律が整備されています。

貸金業法は、消費者金融などの貸金業者や、貸金業者からの借入れについて定めている法律です。

近年、返済しきれないほどの借金を抱えてしまう「多重債務者」の増加が、深刻な社会問題(「多重債務問題」)となったことから、これを解決するため、平成18年、従来の法律が抜本的に改正され、この貸金業法がつくられました。

引用:金融庁

![]()

総量規制

消費者の借りすぎを制限するため、年収に対して1/3を超えて借り入れができないようになりました。

これは他のクレジットカードのキャッシングなどをすべて合計した金額になります。

この合計数は調べればすぐにわかるので、審査に落ちてしまう理由の一つにもなります。

上限金利の制定

・利息制限法

上限金利を超える金利は無効になります。

消費者金融は商品によって15~20%に設定されています。

・出資法

無効になるだけでなく、即刑事罰になります。

このように、消費者金融は厳しく取り締まりをされているので、以前と比べてはるかに安全なのです。

またアイフルでは返済が遅れたとしても、会社や自宅を訪問することはありません。

公式サイトでも以下のように説明しています。

アイフルでは、督促を目的としてお客様のご自宅や勤務先へ伺うことはございません。

引用:アイフル

![]()

特にアイフルのような大手の消費者金融会社は心配ないでしょう。ただし、借りる前には必ず返済の計画を立てておき、借りたら必ず返すことが何より大切です。

消費者金融など借入に関する政府による注意喚起

消費者生活センターの役割と相談の仕方を知ろう

金融庁提供:お金を借りる方、借りている方へ

- 金融庁からのお願い・注意喚起 (金融庁)

- 金融商品なんでも百科(金融広報中央委員会)

- クレジットの正しい利用7カ条(日本クレジットカウンセリング協会)

- 金融トラブル防止のためのQ&A BOOK(日本貸金業協会)

- 普及啓発資料(日本クレジットカウンセリング協会)